MAKALAH

KESEHATAN BANK

KELOMPOK 8

MUHAMMAD NAWIR

FITRIANI MUIN

MUH. TAKDIR

STIM YAPIM MAROS 2015-2016

KATA PENGANTAR

Assalamu alaikum warahmatullahi wabarakatuh

Puji dan syukur kita panjatkan

kehadirat Tuhan Yang Maha Esa, atas segala rahmat dan kasih karuniaNya

yang telah memberikan kekuatan dan kesehatan kepada kami penulis

sehingga dapat menyelesaikan makalah ini. Adapun makalah yang berisi

materi “KESEHATAN BANK"ini diperbuat dengan

tujuan memenuhi pengerjaan tugas makalah mata kuliah Manajemen bank dan

lembaga keuangan lainnya.

Kami menyadari sepenuhnya bahwa

makalah ini masih terbatas dan jauh dari sempurna. Namun demikian, kami

telah berusaha dan bekerja keras demi terselesainya makalah ini, dan

supaya makalah ini bermanfaat bagi kami sebagai penyusun maupun bagi

para pembaca. Saya juga menyadari bahwa makalah ini tidak dapat

terselesaikan tanpa ada dorongan dan dukungan serta bimbingan yang

sangat berarti dari berbagai pihak, terutama kepada Ibu dosen SARNAWIAH,

SE,M.Si. Terimakasih setulus-tulusnya kami sampaikan kepada kedua

Orangtua kami, yang dengan penuh kasih sayang telah membimbing kami dan

memberikan dorongan baik moril maupun materil kepada kami. Dan kami juga

menerima kritik dan saran yang bersifat membangun dari saudara-saudara

pembaca.

Demikian makalah ini dapat kami

perbuat. Lebih dan kurangnya kami mohon maaf. Atas perhatian dari

saudara-saudara, kami ucapkan terimakasih.

Maros, September 2015

Penulis

kelompok 8

BAB I

PENDAHULUAN

Kesehatan merupakan hal yang paling penting di dalam berbagai bidang kehidupan, baik bagi manusia maupun perusahaan. Kondisi yang sehat akan meningkatkan gairah kerja dan kemampuan kerja serta kemampuan lainnya. Sama seperti halnya manusia yang harus selalu menjaga kesehatannya, perbankan juga harus selalu dinilai kesehatannya agar tetap prima dalam melayani para nasabahnya. Bank yang tidak sehat, bukan hanya membahayakan dirinya sendiri, akan tetapi pihak lain. Penilaian kesehatan bank amat penting disebabkan karena bank mengelola dana dari maasyarakat yang dipercayakan kepada bank. Masyarakat pemilik dana dapat saja menarik dana yang dimilikinya setiap saat dan bank harus sanggup mengembalikan dana yang dipakainya jika ingin tetap dipercaya oleh nasabahnya.

BAB II

PEMBAHASAN

TINGKAT KESEHATAN BANK

Tingkat Kesehatan Bank adalah hasil penilaian kualitatif atas

berbagai aspek yang berpengaruh terhadap kondisi atau kinerja suatu Bank atau

UUS melalui:

1. Penilaian Kuantitatif

dan Penilaian Kualitatif terhadap faktor-faktor permodalan, kualitas aset,

rentabilitas, likuiditas, sensitivitas terhadap risiko pasar; dan

2. Penilaian Kualitatif

terhadap faktor manajemen.

Secara sederhana dapat dikatakan bahwa bank yang sehat adalah bank

yang dapat menjalankan fungsi-fungsinya dengan baik. Dengan kata lain, bank

yang sehat adalah bank yang dapat menjaga dan memelihara kepercayaan

masyarakat, dapat menjalankan fungsi intermediasi, dapat membantu kelancaran

lalu lintas pembayaran serta dapat digunakan oleh pemerintah dalam melaksanakan

berbagai kebijakannya, terutama kebijakan moneter. Dengan menjalankan

fungsi-fungsi tersebut diharapkan dapat memberikan pelayanan yang baik kepada

masyarakat serta bermanfaat bagi perekonomian secara keseluruhan.

Untuk dapat menjalankan fungsinya dengan baik, bank harus

mempunyai modal yang cukup, menjaga kualitas asetnya dengan baik, dikelola

dengan baik dan dioperasikan berdasarkan prinsip kehati-hatian, menghasilkan

keuntungan yang cukup untuk mempertahankan kelangsungan usahanya, serta memelihara

likuiditasnya sehingga dapat memenuhi kewajibannya setiap saat. Selain itu,

suatu bank harus senantiasa memenuhi berbagai ketentuan dan aturan yang telah

ditetapkan, yang pada dasarnya berupa berbagai ketentuan yang mengacu pada

prinsip-prinsip kehati-hatian di bidang perbankan.

Penilaian tingkat kesehatan bank di Indonesia sampai saat ini

secara garis besar didasarkan pada faktor CAMEL (Capital, Assets Quality,

Management, Earning dan Liquidity). Seiring dengan penerapan risk based

supervision, penilaian tingkat kesehatan juga memerlukan penyempurnaan. Saat

ini BI tengah mempersiapkan penyempurnaan sistem penilaian bank yang baru, yang

memperhitungkan sensitivity to market risk atau risiko pasar. Dengan demikian

faktor-faktor yang diperhitungkan dalam system baru ini nantinya adalah CAMEL.

Kelima faktor tersebut memang merupakan faktor yang menentukan kondisi

suatu bank. Apabila suatu bank mengalami permasalahan pada salah satu faktor

tersebut (apalagi apabila suatu bank mengalami permasalahan yang menyangkut

lebih dari satu faktor tersebut), maka bank tersebut akan mengalami kesulitan.

Sebagai contoh, suatu bank yang mengalami masalah likuiditas

(meskipun bank tersebut modalnya cukup, selalu untung, dikelola dengan baik,

kualitas aktiva produktifnya baik) maka apabila permasalahan tersebut tidak

segera dapat diatasi maka dapat dipastikan bank tersebut akan menjadi tidak

sehat. Pada waktu terjadi krisis perbankan di Indonesia sebetulnya tidak semua

bank dalam kondisi tidak sehat, tetapi karena terjadi rush dan mengalami

kesulitan likuiditas, maka sejumlah bank yang sebenarnya sehat menjadi tidak

sehat.

Meskipun secara umum faktor CAMEL relevan dipergunakan untuk semua

bank, tetapi bobot masing-masing faktor akan berbeda untuk masing-masing jenis

bank. Dengan dasar ini, maka penggunaan factor CAMEL dalam penilaian tingkat

kesehatan dibedakan antara bank umum dan BPR.

Selama ini penilaian tingkat kesehatan bank

umum yang ada di Indonesia belum terintegrasikan, dengan ada Risk Base profile

maka penilaian terhadap tingkat kesehatan bank menjadi lebih terintegrasikan.

Hal ini akan mempermudah pengawasan dengan cara bank melakukan penilaian

sendiri Tingkat Kesehatan Bank dan hasil self assesment Tingkat Kesehatan Bank

yang telah mendapat persetujuan dari Direksi wajib disampaikan kepada Dewan

Komisaris. Selanjutnya, hasil self assesment dimaksud wajib disampaikan kepada

Bank Indonesia.

Adapun indikator dalam penilaian tingkat

kesehatan bank yang baru adalah profil resiko, good corporate governance,

rentabilitas, dan permodalan bank. Dikhususkan pada profil resiko, ada delapan

hal yang termasuk di dalamnya, antara lain resiko kredit, pasar, likuiditas,

operasional, hukum, strategis, kepatuhan dan reputasi bank. Periode

penilaian tingkat kesehatan bank dilakukan paling kurang setiap semester (untuk

posisi akhir bulan Juni dan Desember) serta dilakukan pengkinian sewaktu-waktu

apabila diperlukan.

Namun untuk penilaian Tingkat Kesehatan Bank

secara konsolidasi, penilaian terhadap masing-masing faktor dilakukan secara konsolidasi

antara Bank dengan Perusahaan Anak dengan memperhatikan karakteristik usaha

Perusahaan Anak dan pengaruhnya terhadap Bank secara konsolidasi. Selain itu

penetapan peringkat masing-masing faktor secara konsolidasi dilakukan dengan

memperhatikan signifikansi atau materialitas pangsa Perusahaan Anak terhadap

Bank secara konsolidasi dan/atau permasalahan Perusahaan Anak yang berpengaruh

secara signifikan terhadap Bank secara konsolidasi.

Untuk diketahui, Perusahaan Anak adalah

perusahaan yang dimiliki dan/atau dikendalikan oleh Bank secara langsung maupun

tidak langsung, baik di dalam negeri maupun di luar negeri, yang memenuhi

kriteria sebagaimana dimaksud dalam ketentuan Bank Indonesia mengenai penerapan

manajemen risiko secara konsolidasi bagi Bank yang melakukan pengendalian

terhadap perusahaan anak Bank wajib melaksanakan kegiatan usaha

berdasarkan prinsip kehati-hatian dan prinsip syariah dalam rangka menjaga atau

meningkatkan Tingkat Kesehatan Bank. Komisaris dan Direksi Bank wajib memantau

dan mengambil langkah-langkah yang diperlukan agar Tingkat Kesehatan Bank

dapat dipenuhi.

Keseluruhan dari indikator tersebut

dianalisis secara komprehensif dan terstruktur yang kemudian akan ditetapkan

dalam sebuah peringkat. Dalam peringkat tersebut diberikan nilai dari angka 1

sampai 5, dimana penetapan angka peringkat yang makin kecil menunjukan

kesehatan bank yang semakin baik. Namun, dalam hal berdasarkan hasil

identifikasi dan penilaian Bank Indonesia jika ditemukan permasalahan atau

pelanggaran yang secara signifikan mempengaruhi atau akan mempengaruhi

operasional dan/atau kelangsungan usaha Bank, Bank Indonesia berwenang

menurunkan Peringkat Komposit Tingkat Kesehatan Bank. Apabila Faktor Tingkat

Kesehatan Bank yang ditetapkan dengan peringkat 4 atau peringkat 5; Peringkat

Komposit Tingkat Kesehatan Bank yang ditetapkan dengan peringkat 4 atau

peringkat 5; Peringkat Komposit Tingkat Kesehatan Bank yang ditetapkan dengan

peringkat 3, namun terdapat permasalahan signifikan yang perlu diatasi agar

tidak mengganggu kelangsungan usaha Bank, maka pengurus bank dan pemegang saham

wajib membuat action plan penyelesaian.

Penilaian

peringkat faktor manajemen ditetapkan dalam 4 (empat) peringkat sebagai

berikut:

1.

Peringkat manajemen A mencerminkan bahwa bank

memiliki kualitas tata kelola (corporate governance) yang baik dengan kualitas

manajemen risiko dan kepatuhan yang tinggi terhadap peraturan yang berlaku dan

prinsip syariah;

2.

Peringkat manajemen B mencerminkan bahwa bank

memiliki kualitas tata kelola (corporate governance) yang cukup baik dengan

kualitas manajemen risiko dan kepatuhan yang cukup tinggi terhadap peraturan

yang berlaku dan prinsip syariah;

3.

Peringkat manajemen C mencerminkan bahwa bank

memiliki kualitas tata kelola (corporate governance) yang kurang baik dengan

kualitas manajemen risiko dan atau kepatuhan yang rendah terhadap peraturan

yang berlaku dan atau prinsip syariah; atau

4.

Peringkat manajemen D mencerminkan bahwa bank

memiliki kualitas tata kelola (corporate governance) yang tidak baik dengan

kualitas manajemen risiko dan atau kepatuhan sangat rendah terhadap peraturan

yang berlaku dan atau prinsip syariah.

Jika bank tidak memenuhi ketentuan tersebut,

maka Bank Indonesia menyiapkan sanksi teguran tertulis, penurunan kesehatan

bank, dan pembekuan kegiatan usaha. Selain itu Bank Indonesia akan mencantumkan

pengurus atau pemilik saham bank dalam daftar predikat tidak lulus terhadap

penilaian kemampuan dan kepatutan.

Faktor

yang menggugurkan penilaian tingkat kesehatan bank antara lain

~ Perselisihan Intern

~ Campur Tangan Pihak Luar Bank

~ Window Dressing

~ Praktek Bank dalam Bank

~ Kesulitan yang Mengakibatkan pengunduran

dalam Kliring

~ Praktek yang Membahayakan Usaha Bank

Secara teknis aturan tersebut akan

mempermudah Bank Indonesia dalam melakukan pengawasan bank yang mulai

menghadapi permasalahan, karena adanya penilaian sendiri secara terintegrasi.

Bahkan masalah yang ada pada anak perusahaan pun bisa cepat terdeteksi.

Kesehatan atau kondisi keuangan dan non

keuangan Bank merupakan kepentingan semua pihak terkait, baik pemilik,

pengelola (manajemen) Bank, masyarakat pengguna jasa Bank, Bank Indonesia

selaku otoritas pengawasan Bank, dan pihak lainnya. Kondisi Bank

tersebut dapat digunakan oleh pihak-pihak tersebut untuk mengevaluasi kinerja

Bank dalam menerapkan prinsip kehati-hatian, kepatuhan terhadap ketentuan yang

berlaku dan manajemen risiko. Perkembangan industri perbankan,

terutama produk dan jasa yang semakin kompleks dan beragam akan meningkatkan

eksposur risiko yang dihadapi Bank.

PENGERTIAN KESEHATAN BANK

Kemampuan suatu bank untuk melakukan kegiatan operasional perbankan secara normal dan mampu memenuhi semua kewajibannya dengan baik dan sesuai dengan peraturan perbankan yang berlaku. Kegiatan tersebut antara lain:

- Kemampuan menghimpun dana

- Kemampuan mengelola dana

- Kemampuan untuk menyalurkan dana ke masyarakat

- Kemampuan memenuhi kewajiban kepada pihak lain

- Pemenuhan peraturan yang berlaku.

PENGERTIAN TINGKAT KESEHATAN BANK

Bank yang sehat adalah :

- dapat menjaga dan memelihara kepercayaan masyarakat

- dapat menjalankan fungsi intermediasi

- dapat membantu kelancaran lalu lintas pembayaran

- dapat digunakan oleh pemerintah dalam melaksanakan berbagai kebijakannya, terutama kebijakan moneter

- mempunyai modal yang cukup

- menjaga kualitas asetnya dengan baik

- dikelola dengan baik dan dioperasikan berdasarkan prinsip kehati-hatian

- menghasilkan keuntungan yang cukup untuk mempertahankan kelangsungan usahanya

- memelihara likuiditasnya sehingga dapat memenuhi kewajibannya setiap saat

PENILAIAN TINGKAT KESEHATAN BANK

Penilaian tingkat kesehatan bank di Indonesia sampai saat ini secara garis besar didasarkan pada faktor CAMEL (Capital, Assets Quality, Management, Earning dan Liquidity).

Tabel Bobot CAMEL

| No. | Faktor CAMEL | Bobot | |

| Bank Umum | BPR | ||

| 1.

2. 3. 4. 5. |

Permodalan

Kualitas Aktiva Produktif Kualitas Manajemen Rentabilitas Likuiditas |

25%

30% 25% 10% 10% |

30%

30% 20% 10% 10% |

Berikut ini penjelasan model CAMEL

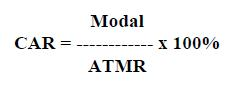

1. Capital

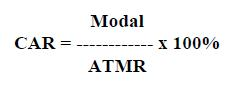

Permodalan (capital) adalah penilaian pendekatan kuantitatif dan kualitatif faktor permodalan antara lain dilakukan melalui penilaian terhadap komponen-komponen sbb :

2. Asset Quality

Penilaian terhadap kualitas aktiva produktif di dalam ketentuan perbankan di Indonesia didasarkan pada dua rasio yaitu:

a. Rasio Aktiva Produktif Diklasifikasikan terhadap Aktiva

Produktif (KAP 1). Aktiva Produktif Diklasifikasikan menjadi Lancar, Kurang Lancar, Diragukan dan Macet. rumusnya adalah :

Penilaian rasio KAP dilakukan dengan ketentuan sebagai berikut:

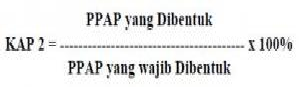

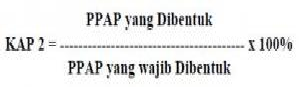

Produktif yang diklasifikasikan (KAP 2). Rumusnya adalah :

Penilaian rasio KAP untuk perhitungan PPAP dilakukan dengan ketentuan sebagai berikut untuk rasio 0 % diberi nilai kredit 0 dan untuk setiap kenaikan 1 % dari 0 % nilai kredit ditambah 1 dengan maksimum 100.

Kualitas Asset (Asset Quality) mengenai penilaian pendekatan kuantitatif dan kualitatif faktor kualitas aset antara lain dilakukan melalui penilaian terhadap komponen-komponen sbb :

3. Management

Manajemen (Management) mengenai penilaian terhadapa faktor manajemen antara lain dilakukan melalui penilaian terhadap komponen-komponen sbb :

4. Earning

Salah satu parameter untuk mengukur tingkat kesehatan suatu bank adalah kemampuan bank untuk memperoleh keuntungan. Perlu diketahui bahwa apabila bank selalu mengalami kerugian dalam kegiatan operasinya maka tentu saja lama kelamaan kerugian tersebut akan memakan modalnya. Bank yang dalam kondisi demikian tentu saja tidak dapat dikatakan sehat. Penilaian didasarkan kepada rentabilitas atau earning suatu bank yaitu melihat kemampuan suatu bank dalam menciptakan laba. Penilaian dalam unsur ini didasarkan pada dua macam, yaitu :

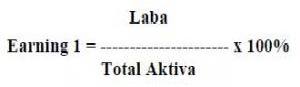

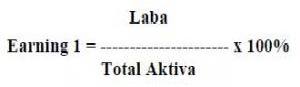

a. Rasio Laba terhadap Total Assets (ROA / Earning 1)

Rumusnya adalah :

Penilaian rasio earning 1 dapat dilakukan sebagai berikut untuk rasio 0 % atau negatif diberi nilai kredit 0, dan untuk setiap kenaikan 0,015% mulai dari 0% nilai kredit ditambah dengan nilai maksimum 100.

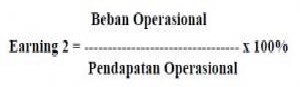

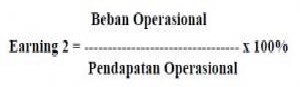

b. Rasio Beban Operasional terhadap Pendapatan Operasional (Earning 2)

rumusnya adalah :

Penilaian earning 2 dapat dilakukan sebagai berikut untuk rasio sebesar 100% atau lebih diberi nilai kredit 0 dan setiap penurunan sebesar 0,08% nilai kredit ditambah 1 dengan maksimum 100.

Rentabilitas (Earnings) mengenai penilaian pendekatan kuantitatif dan kualitatif faktor rentabilitas antara lain dilakukan melalui penilaian terhadap komponen-komponen sbb :

5. Liquidity

Liquidity yaitu rasio untuk menilai likuiditas bank. Penilaian likuiditas bank didasarkan atas dua maca rasio, yaitu :

a. Rasio jumlah kewajiban bersih call money terhadap Aktiva Lancar

rumusnya adalah :

Penilaian likuiditas dapat dilakukan sebagai berikut untuk rasio sebesar 100% atau lebih diberi nilai kredit 0, dan untuk setiap penurunan sebesar 1% mulai dari nilai kredit ditambah 1 dengan maksimum 100.

b. Rasio antara Kredit terhadap dana yang diterima oleh bank

rumusnya adalah :

Penilaian likuiditas 2 dapat dilakukan sebagai berikut untuk rasio 115 atau lebih diberi nilai kredit 0 dan untuk setiap penurunan 1% mulai dari rasio 115% nilai kredit ditambah 4 dengan nilai maksimum 100.

Likuiditas (Liquidity) mengenai penilaian pendekatan kuantitatif dan kualitatif faktor rentabilitas antara lain dilakukan melalui penilaian terhadap komponen-komponen sbb :

MANFAAT PERBANKAN DALAM KEHIDUPAN

PELANGGARAN ATURAN KESEHATAN

Bank Indonesia dapat Melakukan Tindakan Agar:

ATURAN KESEHATAN BANK

Berdasarkan undang-undang Nomor 10 Tahun 1998 tentang perubahan atas Undang-undang No.7 Tahun 1992 tentang perbankan, pembinaan dan pengawasan bank dilakukan oleh Bank Indonesia. Undang-undang tersebut lebih lanjut menetapkan bahwa :

1. Capital

Permodalan (capital) adalah penilaian pendekatan kuantitatif dan kualitatif faktor permodalan antara lain dilakukan melalui penilaian terhadap komponen-komponen sbb :

- Kecukupan pemenuhan Kewajiban Penyediaan Modal (KPMM) terhadap ketentuan yang berlaku

- Komposisi permodalan

- Tren kedepan / proyeksi KPMM

- Aktiva produktif yang diklasifikasikan dibandingkan modal Bank

- Kemampuan Bank memelihara kebutuhan penambahan modal yang berasal dari keuntungan (laba ditahan)

- Rencana permodalan bank untuk mendukung pertumbuhan usaha

- Akses kepada sumber permodalan

- Kinerja keuangan pemegang saham untuk meningkatkan permodalan

2. Asset Quality

Penilaian terhadap kualitas aktiva produktif di dalam ketentuan perbankan di Indonesia didasarkan pada dua rasio yaitu:

a. Rasio Aktiva Produktif Diklasifikasikan terhadap Aktiva

Produktif (KAP 1). Aktiva Produktif Diklasifikasikan menjadi Lancar, Kurang Lancar, Diragukan dan Macet. rumusnya adalah :

Penilaian rasio KAP dilakukan dengan ketentuan sebagai berikut:

- Untuk rasio sebesar 15,5 % atau lebih diberi nilai kredit 0 dan

- Untuk setiap penurunan 0,15% mulai dari 15,49% nilai kredit ditambah 1 dengan maksimum 100.

Produktif yang diklasifikasikan (KAP 2). Rumusnya adalah :

Penilaian rasio KAP untuk perhitungan PPAP dilakukan dengan ketentuan sebagai berikut untuk rasio 0 % diberi nilai kredit 0 dan untuk setiap kenaikan 1 % dari 0 % nilai kredit ditambah 1 dengan maksimum 100.

Kualitas Asset (Asset Quality) mengenai penilaian pendekatan kuantitatif dan kualitatif faktor kualitas aset antara lain dilakukan melalui penilaian terhadap komponen-komponen sbb :

- Aktiva produktif yang diklasifikasikan dibandingkan total aktiva produktif

- Debitor inti kredit di luar pihak terkait dibandingkan total kredit

- Perkembangan aktiva produktif bermasalah (nonperforming asset) dibandingkan aktiva produktif

- Tingkat kecukupan pembentukan penyisihan penghapusan aktiva produktif (PPAP)

- Kecukupan kebijakan dan prosedur aktiva produktif

- Dokumentasi aktiva produktif

- Kinerja penanganan aktiva produktif bermasalah

3. Management

Manajemen (Management) mengenai penilaian terhadapa faktor manajemen antara lain dilakukan melalui penilaian terhadap komponen-komponen sbb :

- Manajemen umum

- Penerapan sistem manajemen resiko

- Kepatuhan Bank terhadap ketentuan yang berlaku serta komitmen kepada Bank Indonesia dan atau pihak lainnya

4. Earning

Salah satu parameter untuk mengukur tingkat kesehatan suatu bank adalah kemampuan bank untuk memperoleh keuntungan. Perlu diketahui bahwa apabila bank selalu mengalami kerugian dalam kegiatan operasinya maka tentu saja lama kelamaan kerugian tersebut akan memakan modalnya. Bank yang dalam kondisi demikian tentu saja tidak dapat dikatakan sehat. Penilaian didasarkan kepada rentabilitas atau earning suatu bank yaitu melihat kemampuan suatu bank dalam menciptakan laba. Penilaian dalam unsur ini didasarkan pada dua macam, yaitu :

a. Rasio Laba terhadap Total Assets (ROA / Earning 1)

Rumusnya adalah :

Penilaian rasio earning 1 dapat dilakukan sebagai berikut untuk rasio 0 % atau negatif diberi nilai kredit 0, dan untuk setiap kenaikan 0,015% mulai dari 0% nilai kredit ditambah dengan nilai maksimum 100.

b. Rasio Beban Operasional terhadap Pendapatan Operasional (Earning 2)

rumusnya adalah :

Penilaian earning 2 dapat dilakukan sebagai berikut untuk rasio sebesar 100% atau lebih diberi nilai kredit 0 dan setiap penurunan sebesar 0,08% nilai kredit ditambah 1 dengan maksimum 100.

Rentabilitas (Earnings) mengenai penilaian pendekatan kuantitatif dan kualitatif faktor rentabilitas antara lain dilakukan melalui penilaian terhadap komponen-komponen sbb :

- Pengembalian atas aktiva (Return on Assets-ROA)

- Pengembalian atas ekuitas (Return on equity-ROE)

- Margin bunga bersih (net interest margin-NIM)

- Biaya operasional terhadap pendapatan operasional (BOPO)

- Pertumbuhan laba operasional

- Komposisi portofolio aktiva produktif dan diversifikasi pendapatan

- Penerapan prinsip akuntansi dalam pengakuan pendapatan dan biaya

- Prospek laba operasional

5. Liquidity

Liquidity yaitu rasio untuk menilai likuiditas bank. Penilaian likuiditas bank didasarkan atas dua maca rasio, yaitu :

a. Rasio jumlah kewajiban bersih call money terhadap Aktiva Lancar

rumusnya adalah :

Penilaian likuiditas dapat dilakukan sebagai berikut untuk rasio sebesar 100% atau lebih diberi nilai kredit 0, dan untuk setiap penurunan sebesar 1% mulai dari nilai kredit ditambah 1 dengan maksimum 100.

b. Rasio antara Kredit terhadap dana yang diterima oleh bank

rumusnya adalah :

Penilaian likuiditas 2 dapat dilakukan sebagai berikut untuk rasio 115 atau lebih diberi nilai kredit 0 dan untuk setiap penurunan 1% mulai dari rasio 115% nilai kredit ditambah 4 dengan nilai maksimum 100.

Likuiditas (Liquidity) mengenai penilaian pendekatan kuantitatif dan kualitatif faktor rentabilitas antara lain dilakukan melalui penilaian terhadap komponen-komponen sbb :

- Aktiva likuid kurang dari 1 bulan dibandingkan pasiva likuid kurang dari 1 bulan

- I-month maturity mismatch ratio

- Proyeksi arus kas 3 bulan mendatang

- Ketergantungan pada dana antarbank dan deposan inti

- Kebijakan dan pengelolaan likuiditas (assets and liabilities management-ALMA)

- Kemampuan bank untuk memperoleh akses kepada pasar uang,pasar modal atau sumber-sumber pendanaan lainnya

- Rasio pinjaman terhadap dana pihak ketiga ( loan to deposit ratio – LDR )

MANFAAT PERBANKAN DALAM KEHIDUPAN

- Sebagai model investasi

- Sebagai cara lindung nilai

- Informasi harga

- Fungsi spekulatif

- Fungsi manajemen produksi berjalan dengan baik dan efisien

PELANGGARAN ATURAN KESEHATAN

Bank Indonesia dapat Melakukan Tindakan Agar:

- Pemegang saham menambah modal

- Mengganti dewan komisaris dan atau direksi

- Menghapus bukukan kredit/pembiayaan yang macet

- Melakukan merger/konsolidasi

- Bank dijual kepada pembeli yang bersedia mengambil alih seluruh kewajiban

- Menyerahkan pengelolaan sebagian/seluruh kegiatan bank pd pihak lain

- Menjual seluruh/sebagian harta dan kewajiban kepada pihak lain

- Mengambil alih hak dan wewenang pemegang saham

- Mengambil alih hak dan wewenang direksi dan komisaris

- Menguasai dan mengelola seluruh kekayan bank

- Mengevaluasi kontrak dengan pihak ketiga yang merugikan bank

- Menjual kekayaan bank dan pemegang saham

- Menjual tagihan bank/pengelolaannya kepada pihak lain

- Mengalihkan pengelolaan kekayaan/manajemen pada pihak lain

- Melakukan penyertaan modal sementara

- Melakukan penagihan pada pihak lain dengan paksa

- Melakukan pengosongan atas hak tanah yang dikuasai pihak lain

ATURAN KESEHATAN BANK

Berdasarkan undang-undang Nomor 10 Tahun 1998 tentang perubahan atas Undang-undang No.7 Tahun 1992 tentang perbankan, pembinaan dan pengawasan bank dilakukan oleh Bank Indonesia. Undang-undang tersebut lebih lanjut menetapkan bahwa :

- Bank wajib memelihara tingkat kesehatan bank sesuai dengan ketentuan kecukupan modal, kualitas asset, kualitas manajemen, likuiditas, rentabilitas, solvabilitas dan aspek lain yang berhubungan dengan usaha bank dan wajib melakukan kegiatan usaha sesuai dengan prinsip kehati-hatian.

- Dalam memberikan kredit atau pembiayaan berdasarkan prinsip syariah dan melakukan kegiatan usaha lainnya, bank wajib menempuh cara-cara yang tidak merugikan bank dan kepentingan nasabah yang memercayakan dananya kepada bank.

- Bank wajib menyampaikan kepada Bank Indonesia, segala keterangan, dan penjelasan mengenai usahanya menurut tata cara yang ditetapkan oleh Bank Indonesia.

- Bank atas permintaan Bank Indonesia, wajib memberikan kesempatan bagi pemeriksaan buku-buku dan berkas yang ada padanya, serta wajib memberikan bantuan yang diperlukan dalam rangka memperoleh kebeneran dari segala keterangan, dokumen,dan penjelasan yang dilaporkan oleh bank yang bersangkutan.

- Bank Indonesia melakukan pemeriksaan terhadap banj, baik secara berkala maupun setiap waktu apabila diperlukan. Bank Indonesia dapat menugaskan akuntan public untuk dan atas nama Bank Indonesia melaksanakan pemeriksaan terhadap bank.

- Bank wajib menyanpaikan kepada Bank Indonesia neraca, perhitungan laba rugi tahunan dan penjelasannya, serta laporan berkala lainnya, dalam waktu dan bentuk yang ditetapkan oleh Bank Indonesia. Neraca dan perhitungan laba rugi tahunan tersebut waib terlebih dahulu diaudit oleh akuntan publik.

- Bank wajib mengumumkan neraca dan perhitungan laba rugi dalam waktu dan bentuk yang ditetapkan oleh Bank Indonesia.

BAB III

PENUTUP

Pada tanggal 5 Januari 2011 Bank Indonesia telah mengeluarkan

Peraturan Bank Indonesia (PBI) nomor 13/1/PBI/2011

tanggal 5 Januari 2011 tentang Penilaian Tingkat Kesehatan Bank Umum. Penilaian tingkat kesehatan

bank umum tersebut menggantikan PBI sebelumnya Nomor No. 6/10/PBI/2004 tentang Sistem

Penilaian Tingkat Kesehatan Bank Umum yang telah berlaku selama hampir tujuh

tahun. Namun PBI terbaru tersebut baru berlaku efektif pada tanggal 1 Januari

2012. Jadi bank-bank di Indonesia diberikan waktu sekitar satu tahun untuk

menggunakan PBI terbaru tersebut. Secara umum PBI tersebut tidak berubah drastis

seperti ketika penilaian tingkat kesehatan bank umum tahun 2004 (yang lebih

populer dengan CAMELS) menggantikan PBI sebelumnya (CAMEL). Apa perbedaan PBI

Nomor 13/1/PBI/2011 dengan PBI Nomor 6/10/PBI/2004 ?

Penyempurnaan penilaian kesehatan bank dilatarbelakangi oleh

Perubahan kompleksitas usaha dan profil risiko, penerapan pengawasan secara

konsolidasi, serta perubahan pendekatan penilaian kondisi Bank yang diterapkan

secara internasional mempengaruhi pendekatan penilaian Tingkat Kesehatan Bank.

Secara substantif memang ada beberapa perubahan faktor-faktor penilaian, namun

dari sisi prinsip dan proses perhitungan tingkat kesehatan, PBI baru tersebut

relatif sama. Mari sekilas kita lihat perbandingannya. Pertama, penilaian

tetap bersifat self-assessment oleh masing-masing bank yang dilakukan

setiap semester, namun pihak BI akan melakukan pemeriksaan sebagai langkah

validasi atau konfirmasi terhadap penilaian yang dilakukan oleh pihak bank.

Apabila terdapat perbedaan hasil penilaian Tingkat Kesehatan Bank yang

dilakukan oleh Bank Indonesia dengan hasil self assesment oleh pihak bank maka yang berlaku

adalah hasil penilaian Tingkat Kesehatan Bank yang dilakukan oleh Bank

Indonesia.

Kedua, skala (predikat) penilaian, baik untuk setiap

indikator atau penilaian komposit sama seperti sebelumnya yaitu Peringkat

1 sampai Peringkat 5 dimana urutan peringkat faktor yang lebih kecil

mencerminkan kondisi Bank yang lebih baik. Misalnya, Peringkat

1 mencerminkan

kondisi Bank yang secara umum sangat sehat sehingga dinilai sangat mampu

menghadapi pengaruh negatif yang signifikan dari perubahan kondisi bisnis dan

faktor eksternal lainnya, sedangkan Peringkat 5 mencerminkan kondisi Bank yang

secara umum tidak sehat sehingga dinilai tidak mampu

menghadapi pengaruh negatif yang signifikan dari perubahan kondisi bisnis dan

faktor eksternal lainnya. Pada penilaian sebelumnya berdasarkan PBI Nomor

6/10/PBI/2004, BI telah menyediakan kerangka kerja atau lembar kerja yang

menjelaskan bagaimana menghitung dan menilai setiap indikator. Panduan tersebut

disajikan dalam bentuk matriks. Untuk PBI tahun 2011 ini, panduan dalam acuan

matriks tersebut belum disediakan oleh Bank Indonesia. Nanti kita tunggu surat

edaran BI selanjutnya yang merupakan petunjuk teknis yang lebih terperinci. Bank

Indonesia akan melakukan uji coba penilaian pada tanggal 1 Juli 2011. Jadi kita

tunggu saja surat edarannya sebelum tanggal tersebut.

Lalu bagaimana dengan faktor-faktor penilaiannya, apakah sama

seperti PBI sebelumnya yang digolongkan dalam 6 faktor- yang disebut CAMELS?

Menurut dugaan saya sih tidak berubah secara signifikan, cuma ada penggolongan

kategori penilaian saja yang menunjukkan penitikberatan pada faktor-faktor

tertentu. PBI yang baru menggolongkan faktor penilaian menjadi hanya empat faktor

yaitu (1) Profil resiko atau risk profile, (2) Good

Corporate Governance, (3) Rentabilitas atau Earnings,

dan (4) Permodalan atauCapital.

Jadi PBIi yang baru ini bisa disingkat- sekedar untuk memudahkan ingatan saja,

menjadi RGEC :). Profile resiko mencakup 8 jenis

resiko yaitu (a) risiko kredit, (b) risiko pasar, (c) risiko likuiditas, (d)

risiko operasional, (e) risiko hukum, (f) risiko stratejik, (g) risiko

kepatuhan, dan (h) risiko reputasi. Jadi kayaknya, beberapa

indikator pada CAMELS sebelumnya, ditataulang dan dimasukkan ke faktor Risk Pofile pada

PBI yang baru. Jadi faktor “L”

atauLiquidity , dan “S” atau Sensitivity to market risk pada penilaian sebelumnya (CAMELS)

melebur ke faktor “R”

pada penilaian yang baru (RGEC).

Silahkan dilihat-lihat PBI baru tersebut dan kita tunggu a Surat

Edaran yang akan memperinci proses perhitungan selengkapnya sebelum PBI

ini diberlakukan pada 1 Juli 2011 nanti

DAFTAR PUSTAKA

thawonk.blogspot.com

https://dewirosdyana.wordpress.com/2014/01/15/kesehatan-bank/

http://lembagakeuanganpasarmodal.blogspot.co.id/2012/12/tingkat-kesehatan-bank.html

2 comments

Write commentsNama saya adalah Cynthia Johnson. kita hipotek, pinjaman rumah, kredit mobil, pinjaman Hotel, tawaran komersial Umum Mr John Carlson, orang harus memperbarui semua situasi keuangan di dunia / perusahaan untuk membantu mereka yang terdaftar pemberi pinjaman uang pinjaman pribadi, kredit, kredit konstruksi, rendah suku bunga 2% dll kredit modal, pinjaman usaha dan pinjaman kredit buruk bekerja, start up. Kami membiayai proyek di tangan dan perusahaan Anda / mitra dan saya juga ingin menawarkan pinjaman pribadi untuk klien mereka. hubungi kami melalui e-mail untuk informasi lebih lanjut: cynthiajohnsonloancompany@gmail.com.

ReplyNama saya adalah Cynthia Johnson. kita hipotek, pinjaman rumah, kredit mobil, pinjaman Hotel, tawaran komersial Umum Mr John Carlson, orang harus memperbarui semua situasi keuangan di dunia / perusahaan untuk membantu mereka yang terdaftar pemberi pinjaman uang pinjaman pribadi, kredit, kredit konstruksi, rendah suku bunga 2% dll kredit modal, pinjaman usaha dan pinjaman kredit buruk bekerja, start up. Kami membiayai proyek di tangan dan perusahaan Anda / mitra dan saya juga ingin menawarkan pinjaman pribadi untuk klien mereka. hubungi kami melalui e-mail untuk informasi lebih lanjut: cynthiajohnsonloancompany@gmail.com.

ReplyEmoticonEmoticon